みなさんは、所得税と住民税をいくら支払っているか把握していますか?

そのためのステップとしては、

①税金の把握 → ②使える控除を確認 → ③実際に控除を使う

最初の一歩は自分の税金を把握すること

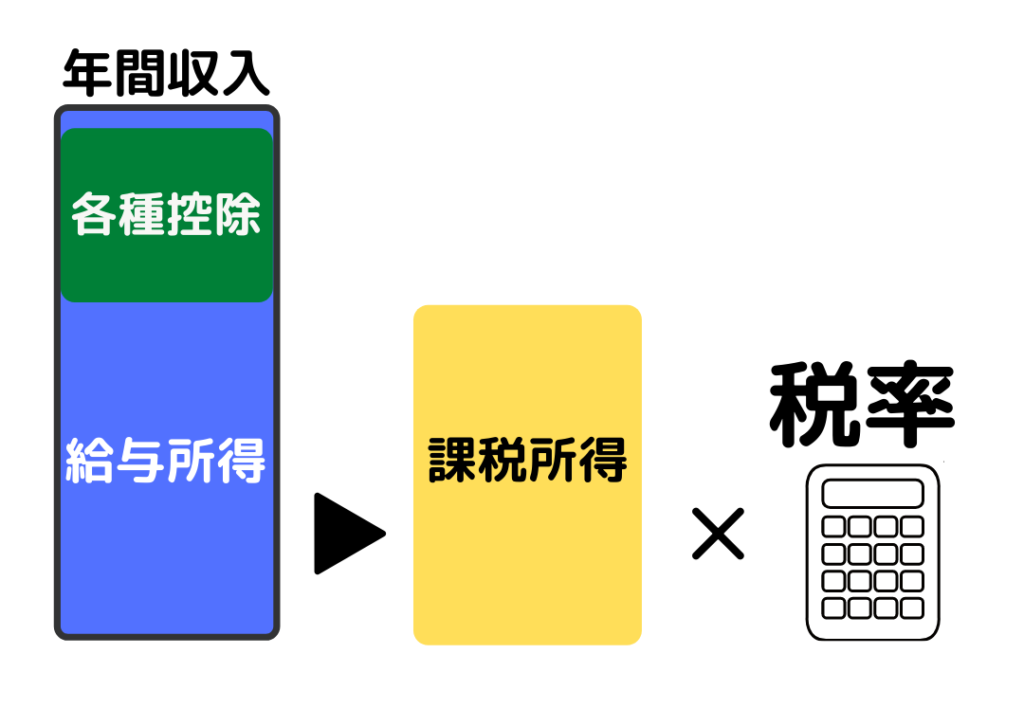

節税対策の前に、まず税金の計算方法を知っておきましょう。

税金の計算方法は

課税所得 (年間収入ー各種控除)✕ 税率=税金

税率については、税金の種類によって変わります。

覚えておくべき税率は、所得税と住民税の2つです。

次に、自分が支払っている税金について把握しましょう。

毎年自分が税金をいくら支払っているか確認しておくことは節税するための初めの一歩です。

支払っている税金

給料から毎月引かれている人も多いのですが、主に所得税と住民税の金額が一番大きいです。

消費税や酒税、たばこ税などは個人の消費によって変わりますが、既に買い物をする時に含まれているので、こちらの記事では無視します。

所得税

所得税の税率は、5%〜45%

累進課税といって、所得が増えれば増えるほど税率が上がります。

具体的な税率は、下記の表の通りです。

課税所得額が480万円の場合の所得税は…

480万✕20%-42万7,500円=53万2,500円

課税所得額が200万円の場合の所得税は…

200万✕10%-9万7,500円=10万2,500円

住民税

住民税の税率は、約10%

自治体によって変わったり、細かい計算方法がありますが、誤差は1%未満です。

基本10%で覚えておけば問題ないでしょう。

課税所得額が480万円の場合の住民税は…

480万✕10%=48万円

課税所得額が200万円の場合の住民税は…

200万✕10%=20万円

所得税も住民税も、課税所得額を基準に計算します。

課税所得税について自分がいくらなのか分からない人は、源泉徴収票で確認出来ます。

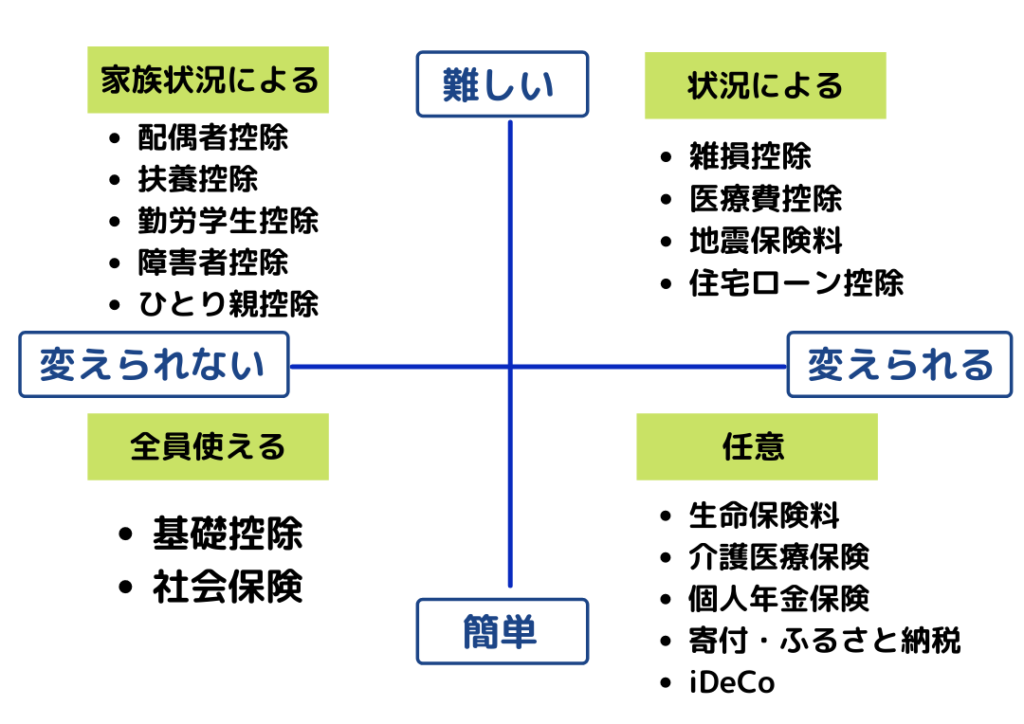

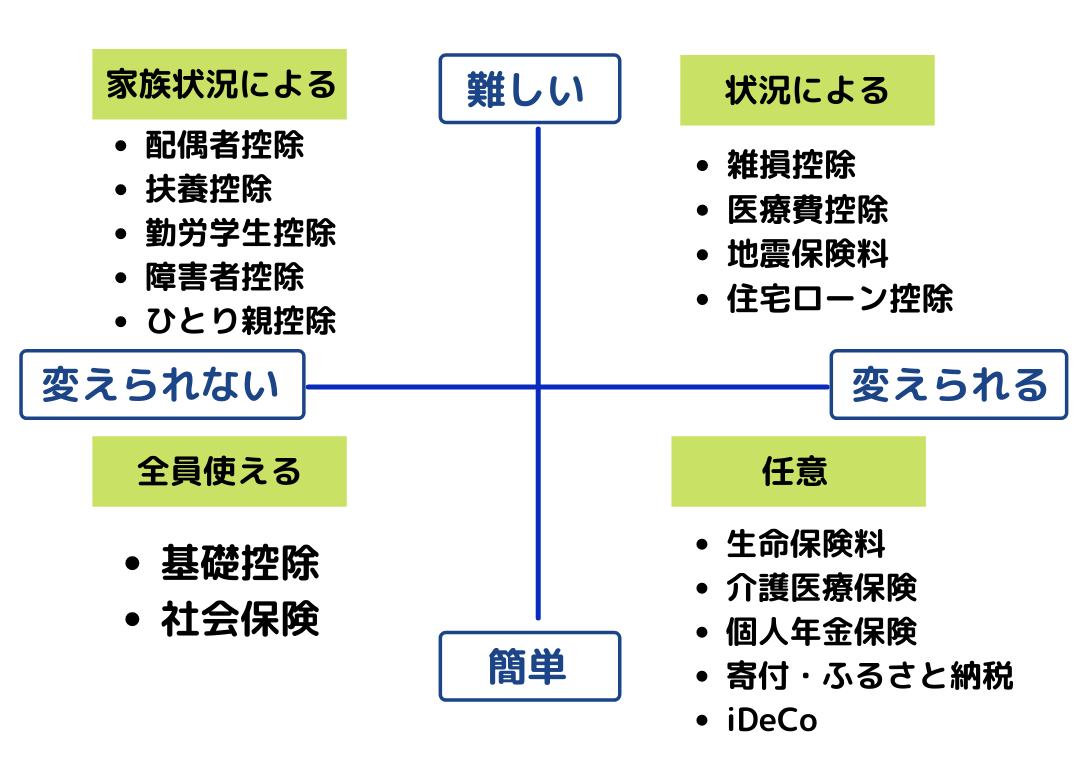

節税するための各種控除

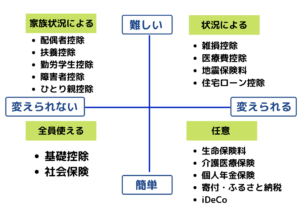

各種控除は色々な種類がありますが、各個人や家庭の状況によって使えるもの、使えないものがあります。

それぞれの控除について分かりやすく図にしてみました。

全員使える控除

- 基礎控除

- 社会保険

家庭状況によって使える控除

- 配偶者控除

- 扶養控除

- 勤労学生控除

- 障害者控除

- ひとり親控除

状況によって使える控除

- 雑損控除

- 医療費控除

- 地震保険料

- 住宅ローン控除

任意で使える控除

- 生命保険料

- 介護医療保険

- 個人年金保険

- 寄付・ふるさと納税

- iDeCo(個人型確定拠出年金)

節税対策の優先順位

まずは、状況によって使える控除をきちんと自分が使っているかどうか確認しましょう。

各種控除は、基本的に自動的に適用されるわけではありません。

申請する必要があるものがほとんどなので、もし自分が対象なのに使えていない控除がある場合は、すぐに手続きしましょう。

次に、節税対策の優先順位としては以下の通りです。

- ふるさと納税

- 保険の見直し

- iDeCo(個人型確定拠出年金)

それぞれの記事はまた随時アップしていきます。

コメント